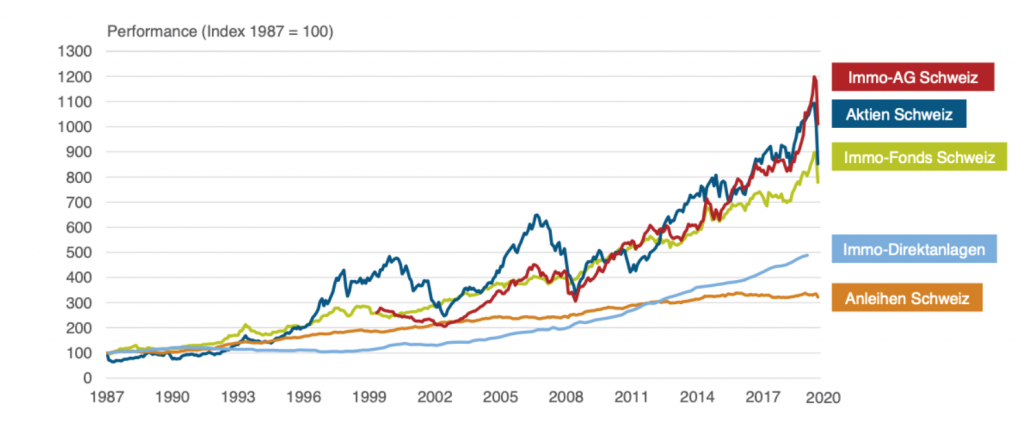

Direkte Investitionen in Immobilien hätten sich in den letzten Jahrzehnten auch in schweren Krisen als Fels in der Brandung erwiesen. Er sehe aktuell keinen Grund, dass dies in der aktuellen Krise anders sein sollte, sagte Prof. Dr. Donato Scognamiglio. CEO der IAZI AG, anlässlich der Medienkonferenz zu den Quartalszahlen 2020. Hohe Renditen, wie z.B. auf dem Aktenmarkt im letzten Jahr könnten in schweren Zeiten rasch einbrechen: 40 Prozent plus im letzten Jahr seien zwar beeindruckend, aber schon in den ersten drei Monaten des laufenden Jahres sei davon bereits die Hälfte wieder weggeschmolzen. Im Gegensatz dazu hätten sich direkte Investitionen in Immobilien (in der Grafik hellblau) seit 1987 kontinuierlich nach oben bewegt. Deutlich sichtbar sind auch die stark negativen Auswirkungen der aktuellen Krise auf die Schweizer Aktien (dunkelblaue Kurve):

Quelle: IAZI, SIX

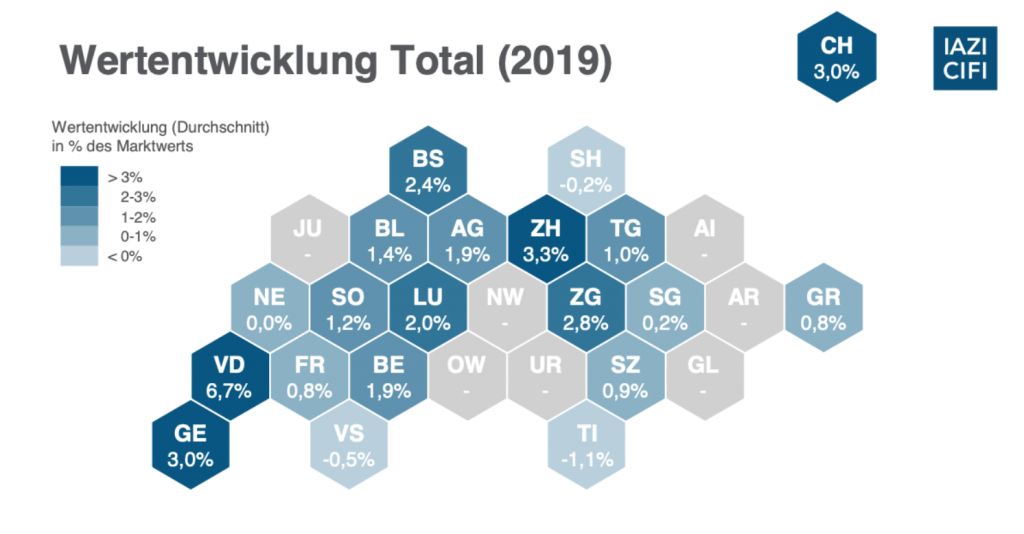

Gute Zahlen für 2019 und verhaltener Optimismus für 2020

Hohe Aufwertungen von Immobilien, tiefes Risikobewusstsein seitens der Investoren

Quelle: IAZI